Данная статья не является технической и несет только ознакомительный характер. Большинство процессов упрощены, а описания сокращены.

Безналичный расчет уже давно пришел в мир «физических лиц» и вряд ли теперь куда-то исчезнет. Банковские карточки стали удобным способом передачи денег фактически для всех участников.

Безнал хорош для государства — он хорошо отслеживается, контролируется и проверяется. Видно откуда деньги у гражданина появились и куда они ушли. А если гражданин должен деньги государству, то с разрешения приставов, эти деньги государство может изъять.

Безнал хорош для физических лиц — его легко хранить, а также за ним легко следить. Банки активно пропагандируют свои приложения, которые помогают следить и анализировать свой бюджет без лишних хлопот — только расплачивайся картой. И это не говоря о системах кэш-бека, которые позволяют ещё и возвращать часть потраченных средств обратно себе на счёт. А зарплатные проекты открывают держателям карт новые возможности (например скидки на доп услуги, или даже бесплатные комплекты услуг).

Вопрос удобства безнала в мире юридических лиц весьма щекотлив, его затрагивать не будем.

Так что же такое «банковская карта»?

Банковская карта — это, своего рода, пропуск, который подтверждает право доступа к вашему лицевому счёту в банке.

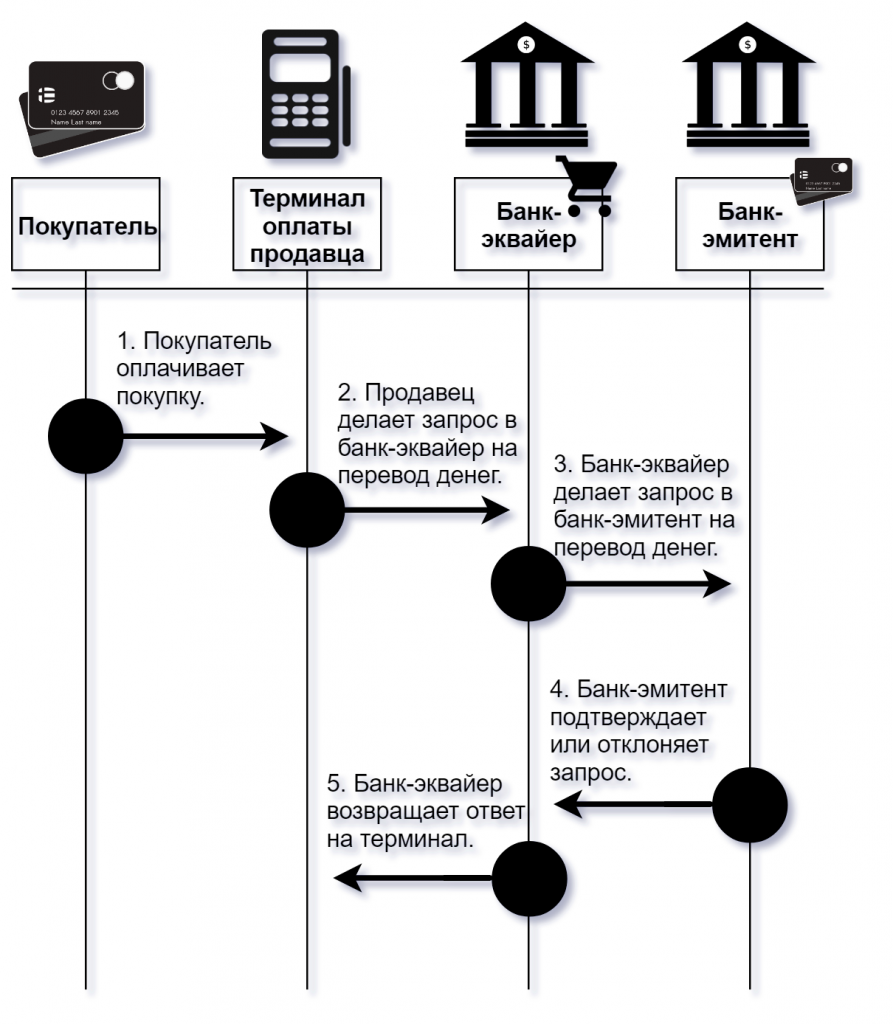

Да, на самой банковской карте деньги не хранятся. Рассмотрим схему ниже:

Терминал оплаты — он же POS-терминал. Это сертифицированное устройство, которое жестко привязано и обслуживается у банка-эквайера. При оплате это устройство передает информацию о карте покупателя (опционально включающей PIN), а также информацию о сумме покупки. То есть один терминал (без привязки к банку) ничего сделать не может.

Банк-эквайер — это банк, который предоставляет услугу безналичных платежей продавцу. Как раз к нему и будет привязан POS-терминал.

Банк-эмитент — это банк, который выдал покупателю его карту и, соответственно, обслуживает счет покупателя.

Как видите — при оплате банковской картой в магазине — вы лишь даете согласие на перевод указанной суммы денежных средств с вашего счета в вашем банке на счёт продавца в его банке. Данный процесс называется транзакцией и включает в себя много дополнительных шагов (например, подтверждение, что на вашем счету достаточно средств).

После оплаты — деньги с карты не снимаются, а лишь замораживаются. То есть фактически — эти деньги остаются у вас на счету, но пользоваться ими нельзя. Полностью транзакция завершается в течении нескольких рабочих дней с момента оплаты.

Visa или MasterCard?

Если не копать глубоко, то у Visa основная валюта — доллар, а у MasterCard — евро. Обе системы были созданы в США в 1958 и в 1966 году соответственно.

Что выбрать?

Если заграничные покупки не планируются, то разницы особой нет. Выбирайте то, что вам удобнее по условиям банка.

Если покупки за границей планируются, то нужно запомнить простое правило — если валюта вашего лицевого счета отличается от валюты выставленного вам счёта оплаты — она будет конвертироваться не напрямую, а сначала в промежуточную валюту, которая зависит от типа карты: Visa (USD)/MasterCard (EUR).

Например у вас счёт в рублях, а вы оплачиваете во американском онлайн-магазине ваш заказ используя MasterCard (у которой основной валютой является евро). То процесс будет следующим:

RUB → EUR → USD

Как вы понимаете — чем больше будет процессов смены валют — тем больше денег теряется при оплате. А вот если бы у вас была Visa (у которой основной валютой является доллар), то процесс был бы следующим:

RUB → USD

Но при этом, если у вашей MasterCard карточки у счёта валютный счёт в долларах — никаких трансформаций не будет.

Если вы собираетесь ехать во Францию и у вас стоит выбор что взять — Visa, или MasterCard (при условии, что у обеих карт счёт в рублях) — нужно брать MasterCard. Она поможет избежать дополнительной конвертации в доллары.

При аналогичной ситуации с поездкой в США — стоит выбрать Visa.

Протоколы оплаты

Вот мы и пришли к самому интересному.

Никогда не задумывались — почему в разных магазинах оплата по карте происходит по разному? И зачем у современных банковских карт есть такой архаизм как магнитная полоса?

В одном месте вы платите бесконтактным способом до 1000 рублей и PIN-код не требуется, а в другом месте при тех же обстоятельствах — PIN-код спрашивают.

Где-то бесконтактная оплата недоступна.

Где-то оплата возможна только по магнитной ленте, а в другом месте магнитной лентой не расплатиться вовсе.

А с Google Pay иногда даже оплата более 1000 рублей не требует подтверждения PIN-кодом.

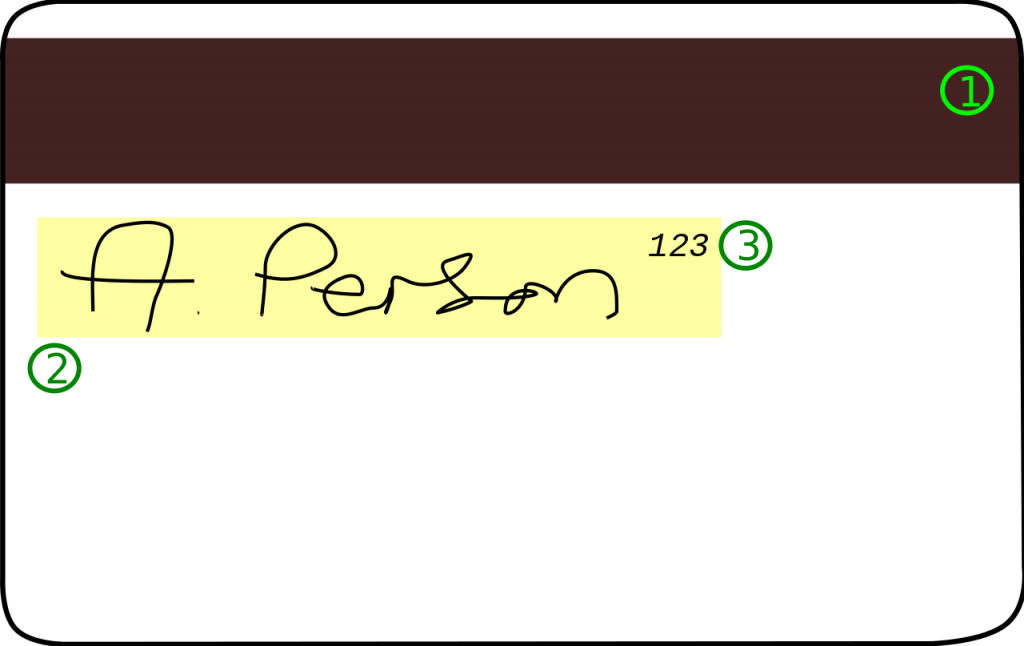

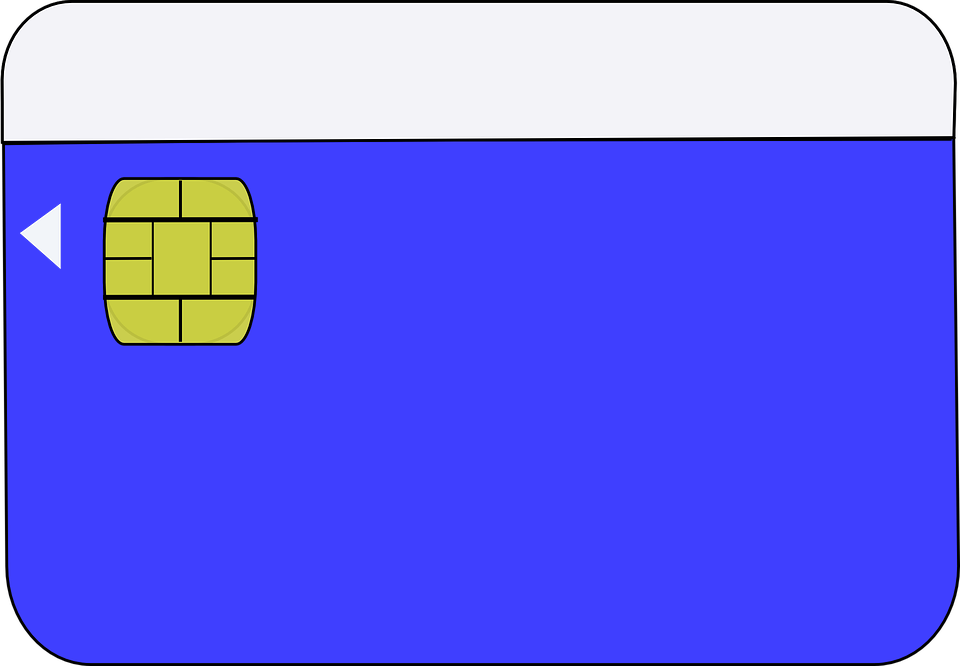

Давайте попробуем разобраться. У современных карт есть три основных типа связи с POS-терминалом:

- Магнитная полоса;

- Чип (который внешне похож на SIM-карту);

- Бесконтактный чип.

Это происходит потому что у POS-терминала есть набор протоколов оплаты, которые он поддерживает. Данные протоколы отсортированы по приоритету.

Например — если и терминал и карта поддерживают чип, то не нужно использовать магнитную полоску (хоть её и карта, и терминал поддерживают), так как оплата через чип безопаснее.

Однако стоит помнить, что бесконтактные платежи не являются заменой другим типам оплаты, как чип стал заменой магнитной ленте. Это альтернатива.